Concentrated Liquidity: Cara Mendapatkan Bunga Lebih Tinggi di DeFi

Dalam dunia DeFi, tidak hanya terdapat layanan swap dan crypto lending, tetapi juga layanan menjadi Liquidity Provider (LP). Sebagai LP, kamu akan menyetorkan dua token berbeda dalam satu pool yang kemudian digunakan sebagai likuiditas untuk memfasilitasi jual beli aset crypto di DEX. Uniswap V3 telah memperkenalkan pool berjenis concentrated liquidity yang menawarkan bunga lebih tinggi dari pool-pool pada umumnya. Namun, bagaimana cara menjadi LP di concentrated liquidity dan apa saja keuntungan serta risikonya? Semua akan diuraikan lebih lanjut dalam artikel ini.

Ringkasan Artikel

- 🧠 Concentrated liquidity adalah likuiditas yang dialokasikan dalam kisaran harga tertentu.

- 🤑 Concentrated Liquidity berpotensi memberikan bunga, fleksibilitas dan kontrol yang lebih besar kepada penyedia likuiditas dalam hal penyediaan likuiditas dan manajemen risiko.

- 🚨 Meskipun LP mendapatkan bunga yang besar, LP di Concentrated Liquidity memiliki risiko impermanent loss (kerugian sementata) yang tinggi. Ketika harga naik atau turun dari rentang harga yang ditentukan, kerugian sementara menjadi permanen.

Apa itu Concentrated Liquidity di DeFi?

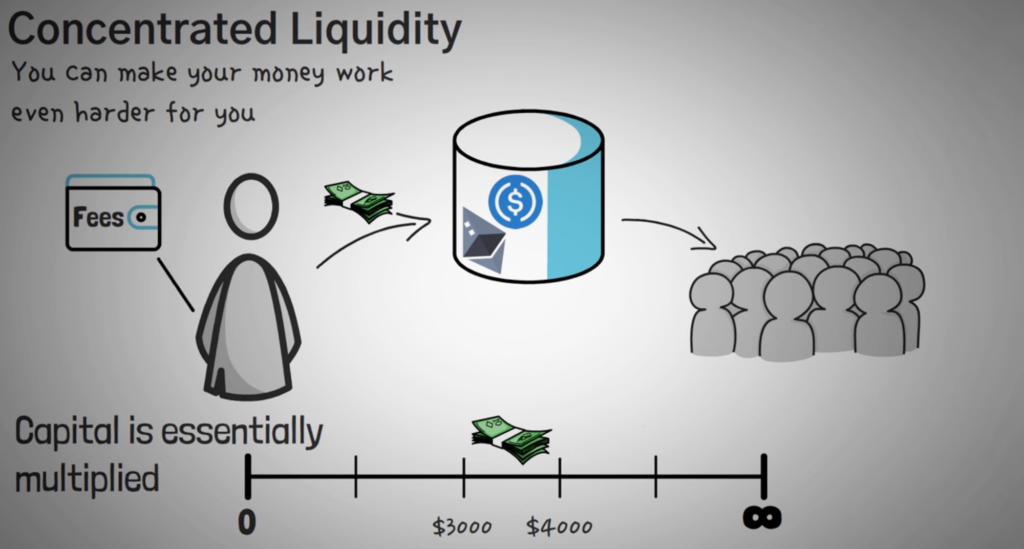

Concentrated liquidity adalah likuiditas yang dialokasikan dalam kisaran harga tertentu. Fitur ini diperkenalkan oleh Uniswap V3 pada 2021 yang memungkinkan penyedia likuiditas (LP) untuk menyediakan likuiditas pada sejumlah rentang harga tertentu daripada menyediakan likuiditas di seluruh rentang harga.

Dengan berkonsentrasi pada rentang harga tertentu, kamu sebagai LP dapat mengalokasikan modal secara lebih efisien dan memiliki kontrol yang lebih besar terhadap posisi yang kamu buka. Selain itu, kamu juga dapat mengurangi slippage dalam perdagangan aset.

Contohnya dalam kategori concentrated liquidity, kamu memilih pool WETH/USDC, di mana harga ETH saat itu berada di $3.000. Kamu dapat memilih untuk mengalokasikan modal hanya pada kisaran $2.800 – $3.200 ($3.000 USDC + 1 ETH). Artinya, kamu akan mendapatkan bagian trading fee dari setiap transaksi yang menggunakan pool WETH/USDC pada rentang harga tersebut.

Dengan concentrated liquidity, trader dan LP sama-sama diuntungkan. Trader ditawarkan likuiditas yang lebih dalam di sekitar harga tengah, dan LP mendapatkan lebih banyak bagian dari trading fee dengan modal mereka.

Pada model Automated Market Maker (AMM) di liquidity pool secara umum, likuiditas tersebar di seluruh rentang harga untuk setiap trading pairs. Di sisi lain, pada Concentrated Liquidity, memungkinkan LP untuk berkonsentrasi pada rentang harga tertentu. Hal ini memberikan lebih banyak kontrol dan efisiensi dalam alokasi modal, namun juga memperkenalkan kompleksitas baru terkait manajemen risiko dan penanganan impermanent loss.

Bagaimana cara kerja Concentrated Liquidity?

Melanjutkan dari contoh di atas, kamu menyediakan likuiditas pada pool WETH/USDC dalam rentang harga $2.800–$3.200 dengan proporsi 50:50. Artinya, kamu menyediakan $3.000 USDC dan 1 ETH, totalnya $6.000.

Likuiditas yang kamu setorkan akan digunakan hanya dalam rentang ini dan kamu hanya akan mengumpulkan biaya dari trading fee dalam rentang ini. Ketika harga bergerak di luar rentang tersebut, posisi likuiditas tetap terbuka namun tidak aktif, sehingga tidak menghasilkan keuntungan dari trading fee.

Bagaimana jika harga ETH turun?

Ketika harga ETH turun dari $3.000 menjadi di bawah $2.800, hal ini mengubah rasio token dari 50:50 menjadi 100:0. USDC akan otomatis terjual menjadi ETH, sehingga kamu memiliki lebih sedikit dari 2 ETH dan 0 USDC dalam posisi LP (karena rasio berubah sepanjang jalan). Jika harga ETH terus turun dan kamu tidak menyesuaikan posisi, kamu sepenuhnya terpapar pada harga ETH dan mengalami kerugian permanen.

Bagaimana jika harga ETH naik?

Hal yang sama berlaku saat harga naik, namun ke arah yang berlawanan. Jika harga ETH naik di atas $3.200, ETH akan terjual menjadi USDC, sehingga kamu sepenuhnya memiliki USDC sekitar $6.100 USDC dalam posisi LP (karena rasio berubah sepanjang jalan). Namun jika harga terus naik menjadi $3.500, kamu tidak mendapatkan keuntungan tambahan dari harga ETH karena kamu hanya memiliki USDC.

Dapat disimpulkan bahwa jika harga berada di luar rentang harga, kamu akan mendapatkan 1 jenis aset crypto aja. Ketika berpartisipasi pada concentrated liquidity ETH/USDC, kamu secara tidak langsung memasang sell order ETH ketika harga ETH naik, dan buy order ketika harga ETH turun ketika menyentuh titik yang ditentukan.

Apa keuntungan yield farming di Concentrated Liquidity?

- Slippage yang Lebih Rendah: Dengan menyediakan likuiditas dalam rentang harga yang lebih spesifik, slippage menjadi lebih rendah karena likuiditas berkonsentrasi dalam rentang yang lebih sempit.

- Potensi Yield yang Lebih Tinggi: Rentang yang lebih sempit berarti lebih banyak aset tersedia untuk perdagangan dan persaingan yang lebih sedikit dalam rentang tersebut. Hal ini dapat menghasilkan lebih banyak biaya dan potensi pengembalian yang lebih tinggi.

- Manajemen Risiko Fleksibel: Penyedia likuiditas dapat mengelola risiko mereka dengan lebih efisien dengan menetapkan rentang yang sesuai dengan toleransi risiko dan pandangan pasar.

Apa kekurangan dan risiko yield farming di Concentrated Liquidity?

- Impermanent Loss dan Risiko Harga: Meskipun dapat mencapai APR yang tinggi, terdapat risiko kerugian sementara (impermanent loss) yang tinggi dan eksposur terhadap fluktuasi harga yang terjadi setelah harga keluar dari rentang yang telah ditentukan. Dalam liquidity pool pada umumnya, kerugian sementara tetaplah sementara kecuali likuiditas ditarik. Namun, dalam concentrated liquidity, kerugian sementara menjadi permanen saat keluar dari rentang harga.

- Kompleksitas yang Meningkat: Mekanisme concentrated liquidity menciptakan lebih banyak hambatan masuk bagi penyedia likuiditas baru, karena mereka harus memahami rentang harga dan risiko di baliknya.

- Manajemen Aktif: Memerlukan pemantauan dan penyesuaian rentang yang konstan untuk membuat penyediaan likuiditas menjadi efisien.

Cara menjadi Liquidity Provider di Concentrated Liquidity Pool dengan Pintu Web3 Wallet

Beberapa DEX menawarkan concentrated liquidity pool, seperti Uniswap, Osmosis, dan Aerodrome. Mereka menawarkan bunga tahunan yang cukup tinggi, seperti pool WETH/USDC di Aerodrome, DEX terbesar di Base, ia menawarkan APR 776%!

Di Uniswap, ia telah menentukan besaran persentase yang akan kamu dapatkan untuk setiap transaksi aset crypto yang menggunakan liquidity pool yang kamu isi. Saat menyediakan likuiditas, kamu akan menerima bagian dari biaya yang terkumpul, kemudian dibagi rata dengan semua penyedia likuiditas dalam pool. Tingkatannya mulai dari 0.01%, 0.05%, 0.3%, hingga 1%.

Untuk melihat besaran APR yang didapatkan di Uniswap, kamu bisa menggunakan tools lain seperti BuildMetrics.

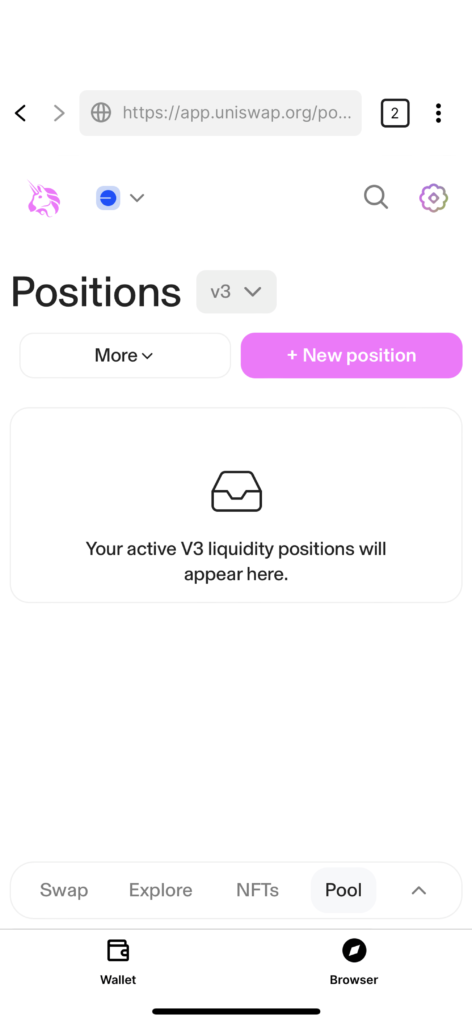

Berikut cara menjadi Liduidity Provider di Uniswap V3 (concentrated liquidity) pada jaringan Base pada Pintu Web3 Wallet:

- Hubungkan Pintu Web3 Wallet ke Uniswap V3 melalui in-app browser, lalu klik ‘New Position’.

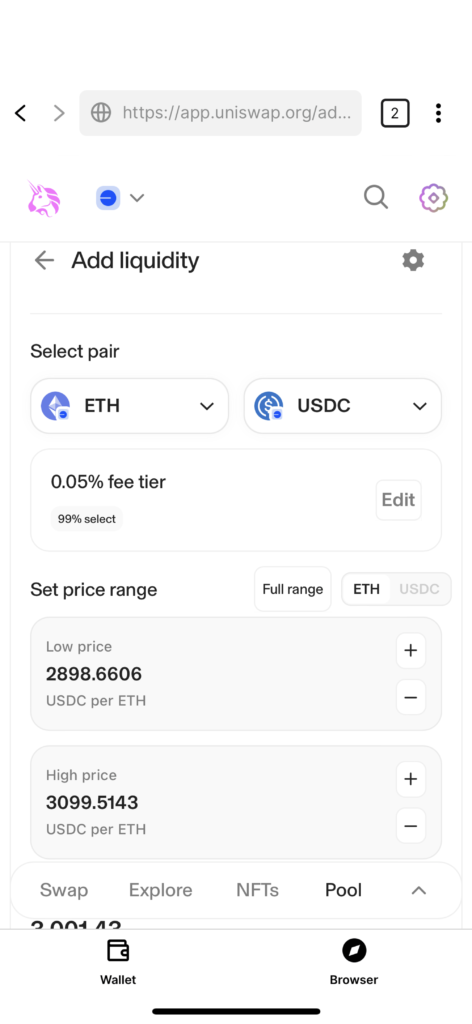

- Pilih token yang akan kamu tambahkan ke liquidity pool. Pertimbangkan Total Nilai Terkunci (TVL), volume perdagangan, dan harga token saat memilih token. Kamu bisa lihat informasi di info Uniswap Base pool.

- Pilih besaran fee tier. Angka ini menunjukan jumlah fee yang kamu dapatkan dari setiap transaksi yang menggunakan liquidity pool kamu. Uniswap menyarankan 0.05% untuk pair yang stabil.

- Atur rentang harga untuk menyediakan likuiditas.

- Kamu dapat memasukkan kisaran tertentu, atau menyediakan likuiditas untuk kisaran harga penuh.

Jika rentang harga terlalu luas, potensi pendapatan bagian dari trading fee-nya pun semakin sedikit.

- Masukan jumlah aset crypto yang tersedia di Pintu Web3 Wallet kamu.

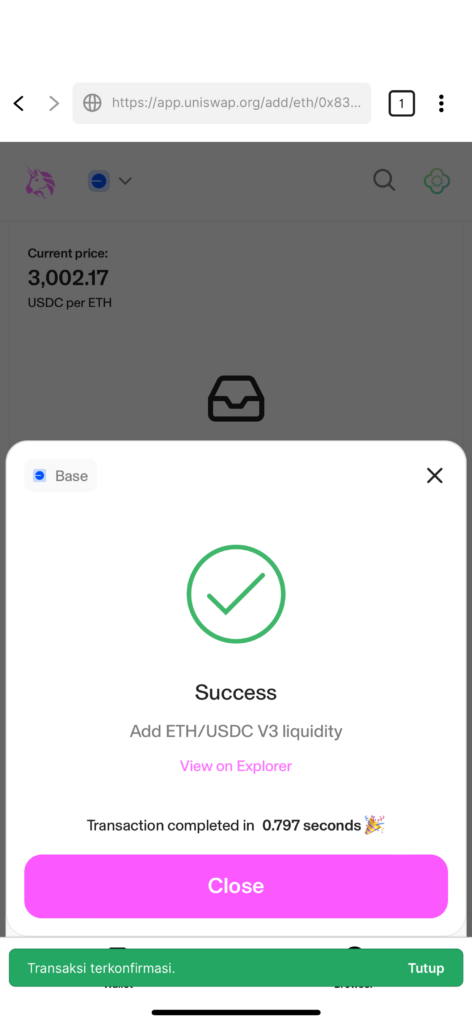

- Klik ‘Approve’ dan konfirmasi transaksi yang diperintahkan.

Setelah transaksi berhasil, posisi kamu akan langsung muncul di halaman utama Pool Uniswap. Kamu bisa mengatur kembali dengan mengklik posisi yang sedang terbuka.

Kesimpulan

Concentrated liquidity adalah konsep di DeFi di mana likuiditas dialokasikan dalam rentang harga tertentu, yang diperkenalkan oleh Uniswap V3. Dibandingkan dengan model AMM tradisional seperti yang ada di Uniswap V2, Concentrated Liquidity memberikan lebih banyak bunga, fleksibilitas, dan kontrol kepada penyedia likuiditas (LP) dalam penyediaan likuiditas dan manajemen risiko.

Namun, meskipun LP dapat memperoleh bunga yang tinggi, ia juga berisiko mengalami impermanent loss (kerugian sementara) yang dapat menjadi permanen jika harga keluar dari rentang harga yang ditentukan. Oleh karena itu, penting bagi LP untuk memahami risiko yang terlibat dan tidak hanya tergoda oleh tingginya APR tanpa memeriksa hasil sebenarnya.

Bagaimana cara melakukan transaksi di dApps dengan Pintu Web3 Wallet?

Untuk melakukan transaksi apapun di dApps seperti swap, jual beli, hingga staking token, kamu hanya perlu menghubungkan Pintu Web3 Wallet dengan dApps melalui WalletConnect.

Untuk menghubungkan wallet dengan dApp, kamu bisa lakukan langkah berikut:

- Kunjungi website dApp pada laptop atau mobile browser kamu, misalnya Pancakeswap.

- Klik ‘Connect Wallet’ pada bagian kanan atas layar.

- Piih ‘WalletConnect’, lalu akan muncul kode QR.

- Buka aplikasi Pintu halaman Web3, lalu pindai kode QR menggunakan ‘WalletConnect’.

- Atau, kamu juga bisa menyalin URL dApp pada kanan atas kode QR melalui smartphone, lalu tempelkan pada kamera WalletConnect di Pintu Web3 Wallet.

- Sukses! Pintu Web3 Wallet kamu telah terhubung dengan dApp.

Setelah wallet kamu terhubung dengan dApp, kamu bisa melakukan transaksi pada fitur-fitur yang tersedia di dApp tersebut.

Referensi

- Bokr Finance, The Ultimate Guide To Concentrated Liquidity, Medium, diakses 7 Mei 2024.

- Algebra Finance, What is concentrated liquidity? Algebra Blog, diakses 7 Mei 2024.

Bagikan

Table of contents