5 Regulasi yang Mempengaruhi Aktivitas Crypto Global di 2025

Cryptocurrency kini berkembang dari sekadar instrumen spekulatif menjadi aset yang diakui secara global, mendorong berbagai negara seperti AS, Inggris, Dubai, Jepang, dan India untuk merumuskan regulasi baru hingga kuartal keempat 2025. Artikel ini membahas lima regulasi crypto paling berpengaruh tahun 2025—mulai dari pajak hingga privasi dan keamanan aset digital—yang penting dipahami oleh pelaku industri, investor, dan pengguna agar tetap adaptif dalam lanskap crypto yang terus berubah.

Ringkasan Artikel

🇺🇸 Presiden Amerika Serikat Donald J. Trump resmi menandatangani GENIUS Act menjadi undang-undang.

🇬🇧 Siapa pun yang menjalankan aktivitas terkait crypto di Inggris wajib mendapatkan izin dari Financial Conduct Authority (FCA).

🔒 Lisensi VARA memberikan kerangka regulasi yang jelas bagi perusahaan crypto yang ingin beroperasi di Dubai/UEA.

🇯🇵 Nilai transaksi crypto on-chain di Jepang meningkat sebesar 120% dalam 12 bulan hingga Juni 2025.

🇮🇳 Di India, Pajak Keuntungan Modal (CGT) dikenakan saat menjual aset crypto dengan keuntungan, dengan tarif tetap 30% plus 4% cess untuk kesehatan dan pendidikan.

1. GENIUS Act, Regulasi Stablecoin Amerika Serikat

Regulasi crypto di Amerika Serikat masih tergolong salah satu yang paling rumit dan membingungkan di dunia. Hal ini dikarenakan belum adanya standar federal yang jelas. Namun, memasuki tahun 2025, arah kebijakan mulai berubah. Para pembuat undang-undang AS kini mulai menunjukkan sikap yang lebih terbuka terhadap industri crypto dengan meninjau kembali sejumlah rancangan regulasi, bahkan telah mengajukan Guiding and Establishing National Innovation for U.S. Stablecoins Act (GENIUS Act) sebagai langkah konkret menuju kepastian hukum yang lebih baik.

Pada 18 Juli 2025, Presiden Amerika Serikat Donald J. Trump resmi menandatangani GENIUS Act menjadi undang-undang. Regulasi bersejarah ini menjadi langkah penting yang membuka peluang bagi Amerika Serikat untuk memimpin revolusi mata uang digital, khususnya stablecoin di tingkat global.

Secara singkat, stablecoin adalah jenis aset digital yang dirancang untuk mempertahankan nilai yang stabil, dengan cara mengaitkan nilainya pada aset cadangan (mata uang fiat seperti dolar AS). Tujuan utama stablecoin adalah menjadi sarana pertukaran nilai yang cepat, murah, dan aman melalui teknologi blockchain. Karena sifatnya yang dapat diprogram, stablecoin juga banyak digunakan dalam smart contracts dan ekosistem keuangan terdesentralisasi.

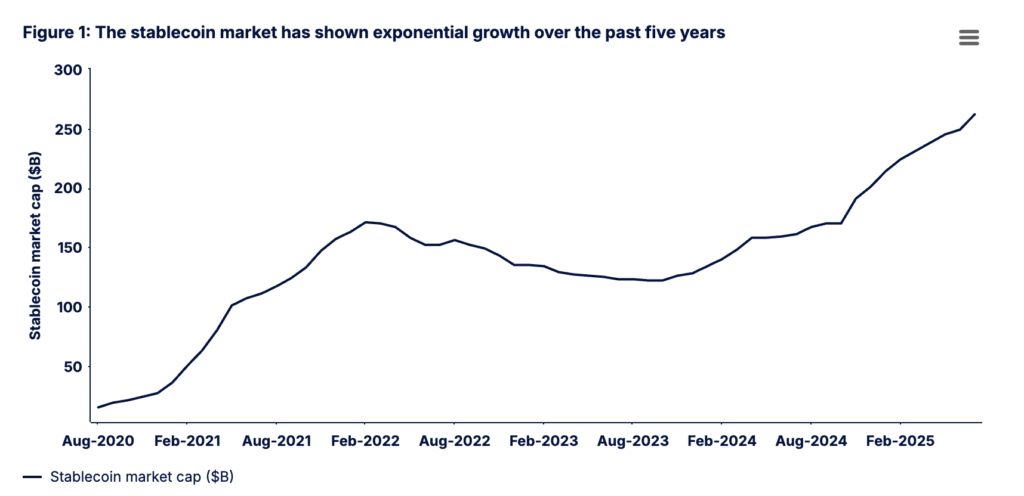

Dalam beberapa tahun terakhir, stablecoin telah berkembang menjadi pengganti uang tunai di pasar aset digital, dan juga menjadi alat yang sangat berguna untuk pembayaran lintas negara dan berbagai kebutuhan transaksi digital lainnya. Berdasarkan data dari Artemis, kapitalisasi pasar stablecoin telah tumbuh dengan tingkat pertumbuhan tahunan rata-rata (CAGR) sebesar 77% dalam lima tahun terakhir, mencapai lebih dari $250 miliar hingga Juli 2025.

Pada tahun 2024, volume transaksi stablecoin melonjak hingga $27,6 triliun, melampaui gabungan transaksi Visa dan Mastercard. Untuk menjawab pertumbuhan ini, GENIUS Act hadir sebagai regulasi penting yang memberikan kerangka hukum yang jelas bagi penerbit stablecoin berbasis dolar AS.

Ketentuan Utama GENIUS Act

Menurut laman resmi Gedung Putih, alasan utama Presiden Trump mendukung pengesahan GENIUS Act adalah karena undang-undang ini bertujuan melindungi konsumen dari pelaku tidak bertanggung jawab di pasar keuangan digital. Lebih lanjut, GENIUS Act membentuk kerangka regulasi yang berfokus pada tiga pilar utama:

- Persyaratan Perizinan

- Standar Cadangan

- Perlindungan Konsumen

Undang-undang ini menetapkan kategori khusus bagi penerbit stablecoin, yaitu entitas yang secara eksklusif memiliki otorisasi untuk menerbitkan stablecoin pembayaran di Amerika Serikat. Sistem perizinan eksklusif ini memastikan bahwa semua penerbit stablecoin wajib memenuhi standar ketat di tingkat federal maupun negara bagian sebelum memasuki pasar.

Secara keseluruhan, GENIUS Act memperkenalkan sejumlah ketentuan penting dalam mengatur penerbitan dan pengelolaan stablecoin, yang dijelaskan lebih lanjut sebagai berikut:

| Ketentuan | Deskripsi |

|---|---|

| Penerbit yang Diizinkan | Hanya penerbit stablecoin pembayaran yang diizinkan yang boleh menerbitkan atau menjual stablecoin, termasuk anak perusahaan dari lembaga penyimpanan yang diasuransikan, penerbit nonbank yang memenuhi syarat federal, dan entitas berlisensi negara bagian yang disertifikasi oleh Departemen Keuangan AS. |

| Persyaratan Cadangan | Stablecoin harus sepenuhnya didukung oleh aset likuid berkualitas tinggi—seperti dolar AS, surat utang pemerintah (treasuries), dan simpanan di Federal Reserve—untuk penukaran 1:1. |

| Transparansi dan Audit | Penerbit wajib mempublikasikan kebijakan penukaran yang jelas, mengungkapkan komposisi cadangan setiap bulan, dan mengirimkan sertifikasi bulanan. Untuk penerbit dengan kapitalisasi pasar lebih dari $50 miliar, audit tahunan juga diwajibkan. |

| Kepatuhan | Penerbit yang diizinkan diperlakukan sebagai lembaga keuangan di bawah Bank Secrecy Act dan diwajibkan mematuhi regulasi anti pencucian uang (AML). |

| Pengawasan Regulasi | Menerapkan model ganda: penerbit dengan peredaran lebih dari $10 miliar berada di bawah pengawasan federal, sementara penerbit yang lebih kecil dapat memilih pengawasan negara bagian jika telah disertifikasi oleh Departemen Keuangan. |

| Perlindungan Konsumen | Mengharuskan kustodian untuk memisahkan aset milik pelanggan, memprioritaskan hak pemegang stablecoin jika terjadi kebangkrutan, dan memastikan dukungan penuh untuk melindungi pengguna. |

| Klasifikasi Hukum | Stablecoin pembayaran secara eksplisit tidak diklasifikasikan sebagai surat berharga, simpanan bank, atau kewajiban bank, serta tidak boleh memberikan bunga atau dividen. |

Dampak GENIUS Act pada Masa Depan Cryptocurrency

Penerapan GENIUS Act diperkirakan akan membawa dampak besar bagi lanskap cryptocurrency selama bertahun-tahun ke depan.

- Regulasi Crypto akan Fokus pada Fungsi Penggunaan

“Undang-undang ini bukan sekadar regulasi stablecoin—ini adalah cetak biru bagi kerangka pengawasan aset digital di masa depan,” ujar Jagdeep Singh Sahota, Managing Director di Luminary Advisors.

Menurut Sahota, pendekatan kerangka yang digunakan dalam GENIUS Act menunjukkan bahwa regulasi cryptocurrency ke depan akan lebih berfokus pada fungsi penggunaan (use-case) ketimbang jenis teknologinya. Misalnya, token pembayaran akan diawasi dengan pendekatan mirip sistem perbankan, sementara produk investasi kemungkinan besar tetap berada di bawah pengawasan SEC (Securities and Exchange Commission).

- Akan Ada Lebih Banyak Stablecoin Bermunculan

Matt Green, Chief Scientist di Cryptography Engineering LLC sekaligus profesor di Johns Hopkins University, juga melihat bahwa pengawasan terhadap aset digital akan semakin diperkuat.

“Menurut saya, sudah sangat jelas bahwa keterlibatan bank dalam dunia aset digital, khususnya stablecoin, akan meningkat drastis,” kata Green.

Hal ini berarti, ke depannya mungkin akan melihat lebih banyak stablecoin yang diterbitkan oleh bank-bank besar, bukan hanya oleh perusahaan crypto tradisional seperti saat ini.

- Menuju Regulasi yang Lebih Jelas

Sementara itu, Nathan Dean, analis kebijakan senior di Bloomberg Intelligence, menilai bahwa GENIUS Act menjadi fondasi utama bagi regulasi cryptocurrency ke depan—terutama setelah bertahun-tahun perdebatan mengenai kejelasan hukum di sektor ini.

“Dengan hadirnya GENIUS Act, penerbit stablecoin akhirnya memiliki kepastian hukum—sesuatu yang telah lama ditunggu oleh seluruh industri—untuk mulai tumbuh dan mengembangkan produknya.”

Meskipun hal ini menguntungkan perusahaan seperti Circle dan penerbit stablecoin lainnya, Dean menyebut bahwa tantangan besar berikutnya adalah pembentukan struktur regulasi pasar crypto secara keseluruhan. Karena itulah, House of Representatives (DPR AS) mengesahkan CLARITY Act pada 17 Juli 2025, dan saat ini Senate Banking Committee sedang meninjau draft awal dari rancangan undang-undang tersebut.

Rancangan CLARITY Act bertujuan untuk menetapkan kerangka regulasi yang jelas bagi aset digital, serta menciptakan standar dalam menentukan apakah suatu aset harus diklasifikasikan sebagai sekuritas (security) atau komoditas (commodity)—dan siapa yang berwenang mengawasinya.

2. Cryptoassets Order 2025 – Inggris

Pada 29 April 2025, pemerintah menerbitkan rancangan undang-undang terkait regulasi aset crypto Inggris yang telah lama dinantikan industri, yaitu Financial Services and Markets Act 2000 (Regulated Activities and Miscellaneous Provisions) (Cryptoassets) Order 2025. Rancangan Cryptoassets Order 2025 ini menjadi lanjutan dari proses konsultasi yang dilakukan oleh HM Treasury (HMT) sejak 2023, sebagai bagian dari rencana pemerintah untuk menjadikan negara tersebut sebagai pusat global industri crypto.

Lebih lanjut, aturan ini bertujuan untuk menghadirkan kerangka regulasi aset crypto Inggris yang jelas dan kuat, serta memberikan kewenangan kepada Financial Conduct Authority (FCA) untuk mengatur berbagai aktivitas yang berkaitan dengan crypto.

Aktivitas Crypto yang akan Diatur di Inggris

Rancangan perubahan terhadap peraturan Regulated Activities Order (RAO) akan memperkenalkan sejumlah aktivitas baru yang terkait dengan aset crypto yang akan diatur secara resmi. Artinya, siapa pun yang menjalankan aktivitas-aktivitas ini nantinya wajib mendapatkan izin dari Financial Conduct Authority (FCA)—lembaga pengawas keuangan Inggris.

Berikut adalah jenis aktivitas yang akan diatur:

- Penerbitan Stablecoin yang Diakui

Jika sebuah perusahaan menerbitkan stablecoin, maka aktivitas seperti menawarkan stablecoin kepada publik, menjamin nilainya tetap stabil, atau menjanjikan untuk menukarnya kembali ke mata uang fiat, semuanya akan masuk dalam cakupan regulasi jika dilakukan dari wilayah Inggris.

- Penyimpanan Aset Crypto untuk Pihak Lain (Custody)

Perusahaan yang menyimpan aset crypto milik orang lain, baik untuk investasi maupun aset yang dianggap sebagai sekuritas, juga akan diatur. Singkatnya, jika suatu pihak mengendalikan aset kripto yang bukan miliknya dan bisa memindahkannya ke pihak lain, maka aktivitas itu dianggap sebagai bentuk penitipan (custody) dan harus diawasi.

- Mengoperasikan Platform Perdagangan Crypto

Jika sebuah perusahaan menjalankan platform tempat orang bisa membeli dan menjual aset crypto (mirip seperti bursa saham tapi untuk crypto), maka platform itu akan masuk dalam cakupan pengawasan. Termasuk juga jika platform mempertemukan penjual dan pembeli crypto untuk melakukan transaksi dengan aset crypto lain atau uang.

- Melakukan Transaksi Aset Crypto Sebagai Pihak Utama atau Perantara

Hal ini mencakup perusahaan yang meminjamkan atau meminjamkan aset crypto, perusahaan yang membeli dan menjual aset crypto untuk dirinya sendiri, atau bertindak sebagai perantara transaksi bagi orang lain.

- Menyediakan Layanan Pinjam Meminjam Crypto (Crypto Lending Platform)

Platform yang mempertemukan pemberi pinjaman dan peminjam aset crypto juga termasuk dalam aktivitas yang akan diatur.

- Menyediakan Layanan Staking Aset Crypto

Staking adalah proses “mengunci” aset crypto untuk membantu memvalidasi transaksi di jaringan blockchain. Jika perusahaan menawarkan layanan ini (termasuk liquid staking), maka mereka wajib mendapatkan izin.

Namun, jika perusahaan menerbitkan token hasil staking tersebut, itu akan dianggap sebagai bagian dari aktivitas perdagangan dan memerlukan izin tambahan.

Ketentuan Utama VARA

VARA merupakan otoritas pengawas yang secara khusus dibentuk untuk mengatur industri aset crypto dan sepenuhnya berorientasi pada ekosistem crypto-native. Lembaga ini memberikan lisensi kepada berbagai jenis bisnis yang terlibat langsung dalam aktivitas aset virtual—mulai dari bursa (exchange), penyedia layanan kustodian, hingga platform tokenisasi dan operator staking.

Adapun beberapa ketentuan utama VARA antara lain:

| Ketentuan | Deskripsi |

|---|---|

| Fokus Regulasi | Fokus khusus pada sektor aset virtual dan model bisnis yang berbasis crypto-native. Bertujuan mendorong inovasi dan menjadikan Dubai sebagai pusat crypto global. |

| Proses Perizinan | Menggunakan pendekatan bertahap dengan dua tahap perizinan (persetujuan awal lalu lisensi penuh sebagai VASP). VARA menawarkan jalur sandbox melalui skema MVP (Minimum Viable Product) yang memungkinkan perusahaan untuk meluncurkan layanan secara bertahap di bawah pengawasan ketat. |

| Basis Klien | Berorientasi global, melayani klien ritel maupun institusi. Penyedia layanan aset virtual berlisensi VARA diperbolehkan melayani konsumen ritel (tidak terbatas hanya pada investor profesional). |

| Jenis Token | Mencakup beragam jenis token yang diizinkan. Kerangka kerja VARA mencakup hampir semua aset virtual, termasuk cryptocurrency, utility token, NFT, bahkan aset dunia nyata yang telah di-tokenisasi (Real-World Assets/RWAs)—berkat definisi hukum yang fleksibel. |

Dampak Lisensi VARA pada Proyek crypto

- Kejelasan Regulasi & Kepastian Hukum

Lisensi VARA memberikan kerangka regulasi yang jelas bagi perusahaan crypto yang ingin beroperasi di Dubai/UEA. Dengan adanya aturan yang terdefinisi, risiko regulasi bagi pelaku pasar akan lebih rendah, sehingga menarik minat investor institusional.

- Dorongan untuk Institusional & Likuiditas yang Lebih Besar

Dengan menjadi entitas yang sah dan teregulasi, perusahaan crypto besar (misal perusahaan kustodian atau bursa) akan lebih nyaman memasuki pasar Dubai / regional, membawa modal dan aktivitas perdagangan yang lebih besar.

Contoh: BitGo memperoleh lisensi broker-dealer VARA, yang memungkinkan mereka menawarkan layanan teratur untuk klien institusional. Tidak hanya itu, Binance berhasil memperoleh lisensi dari VARA sehingga bisa menargetkan klien ritel juga, bukan hanya investor profesional atau institusional.

- Peningkatan Kepercayaan Investor & Perlindungan Pengguna

Regulasi lisensi mendukung penerapan standar kepatuhan (compliance), anti pencucian uang (AML), transparansi, dan audit. Hal ini dapat meningkatkan kepercayaan pengguna bahwa kegiatan crypto di bawah pengaturan VARA lebih aman.

4. Financial Instruments and Exchange Act – Jepang

Mata uang crypto secara resmi legal di Jepang dan beroperasi dalam kerangka regulasi yang kuat dan terstruktur. Landasan hukum utama mata uang crypto adalah Payment Services Act (PSA), yang mewajibkan semua penyedia layanan pertukaran aset crypto untuk terdaftar resmi di bawah pengawasan otoritas utama, yaitu Financial Services Agency (FSA).

Selain itu, terdapat regulasi tambahan seperti Financial Instruments and Exchange Act (FIEA) serta aturan dari organisasi pengatur mandiri (self-regulatory organizations/SRO), yang menetapkan kewajiban kepatuhan tambahan—termasuk langkah-langkah anti pencucian uang dan perlindungan pengguna.

Usulan Reformasi Pajak Crypto

Selama ini, investor crypto di Jepang menghadapi sistem perpajakan yang sangat memberatkan, dengan tarif progresif yang bisa mencapai 55%, sehingga mendorong banyak trader memilih pindah ke luar negeri. Namun, pada September 2025, Financial Services Agency (FSA) Jepang mengajukan proposal penting yang berpotensi mengubah lanskap industri crypto di negara tersebut.

Dalam proposal tersebut, aset crypto akan diklasifikasikan ulang, dari yang sebelumnya dianggap sebagai alat pembayaran, menjadi produk keuangan resmi di bawah kerangka hukum Financial Instruments and Exchange Act.

Yang paling mencuri perhatian adalah rencana untuk memangkas tarif pajak crypto secara drastis—dari maksimal 55% menjadi tarif tetap 20%, setara dengan pajak capital gain untuk investasi tradisional seperti saham. Menurut laporan dari Cointelegraph, reformasi pajak ini diperkirakan mulai diberlakukan pada tahun fiskal 2026, tergantung pada persetujuan parlemen.

Selain itu, reformasi ini juga mencakup penerapan aturan perdagangan orang dalam (insider trading) seperti di pasar saham, untuk mencegah keuntungan tidak adil dari informasi rahasia—misalnya rencana listing token atau perubahan teknis dalam protokol blockchain. Langkah ini bertujuan untuk meningkatkan transparansi dan keadilan di pasar crypto Jepang.

Dampak Reformasi Pajak Crypto dalam Adopsi Crypto di Jepang

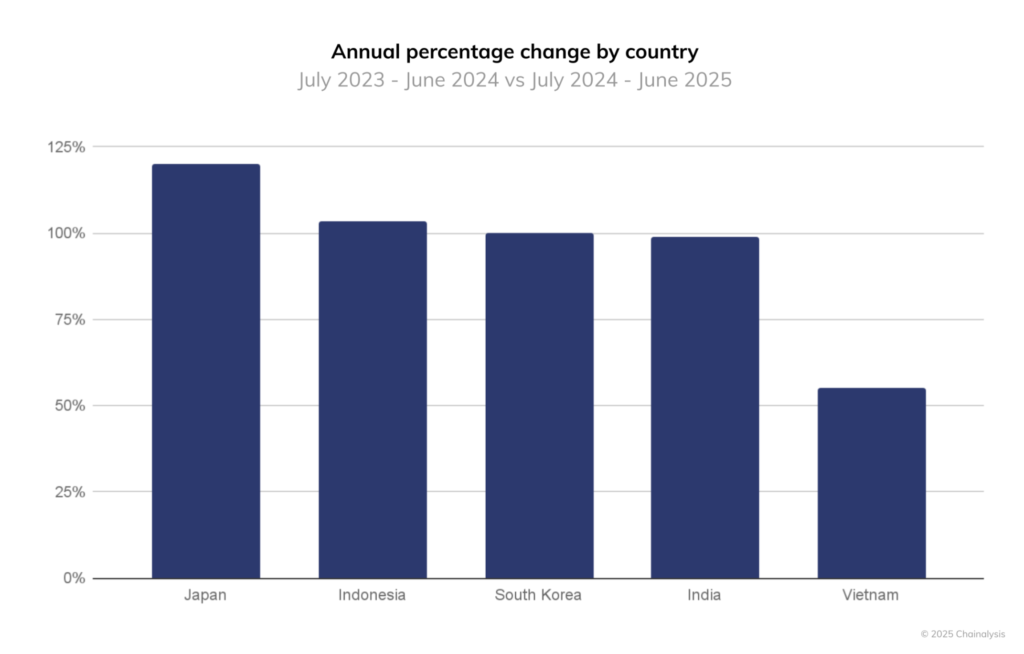

Menurut laporan terbaru Chainalysis (24/9/25), di antara lima pasar crypto terbesar di kawasan Asia-Pasifik, Jepang mencatat pertumbuhan paling signifikan. Nilai transaksi crypto on-chain di negara ini meningkat sebesar 120% dalam 12 bulan hingga Juni 2025, dibandingkan periode yang sama tahun sebelumnya. Angka ini melampaui pertumbuhan di Indonesia (103%), Korea Selatan (100%), India (99%), dan Vietnam (55%).

Selama beberapa tahun terakhir, pasar crypto Jepang relatif lebih tenang dibanding negara tetangganya. Namun, lonjakan terbaru ini terjadi seiring dengan berbagai perkembangan kebijakan yang mendukung pertumbuhan jangka panjang—termasuk reformasi regulasi untuk mengakui crypto sebagai instrumen investasi, rencana reformasi pajak crypto, serta penerbitan lisensi stablecoin pertama yang didukung yen (JPY).

5. Capital Gains Tax Crypto yang Tinggi – India

Pada tahun 2025, aturan pajak crypto di India masih menjadi salah satu yang paling ketat di dunia. Baik saat trader menukar Bitcoin maupun melakukan staking altcoin, sebagian besar keuntungan mereka akan dipotong untuk pajak dan biaya transaksi.

Jenis Pajak Crypto di India

Di India, pajak crypto dikenakan berdasarkan jenis aktivitas yang dilakukan pengguna. Berikut ini adalah rincian jenis-jenis pajaknya:

- Pajak Keuntungan Modal (Capital Gains Tax – CGT)

Dikenakan saat seseorang menjual aset crypto dan memperoleh keuntungan, misalnya menjual Bitcoin dan menukarnya dengan rupee.

- Tarif: Tetap di 30%, ditambah 4% cess untuk kesehatan dan pendidikan.

- Pajak Penghasilan (Income Tax)

Berlaku untuk pendapatan dari:

Pajak ini mengikuti tarif pajak penghasilan reguler di India:

- 5% untuk pendapatan hingga ₹2,5 lakh (Rp47 juta)

- Hingga 30% untuk penghasilan di atas ₹15 lakh (Rp283 juta)

- Perusahaan dikenakan tarif 25% atau 30% tergantung jenis dan skala bisnis

- Pemotongan Pajak di Sumber (Tax Deducted at Source – TDS)

Sejak tahun 2022, berlaku TDS sebesar 1% untuk setiap transaksi kripto senilai lebih dari:

- ₹50.000 (Rp9,4 juta) untuk individu umum

- ₹10.000 (Rp1,8 juta) untuk kategori tertentu (misalnya profesional atau pekerja lepas)

TDS ini dipotong langsung saat transaksi dilakukan di crypto.

- Pajak Lainnya (Other Taxes)

Dalam Anggaran 2025 (Budget 2025), pemerintah menambahkan aturan baru, yakni:

- Aset crypto tersembunyi yang ditemukan dalam audit atau pemeriksaan dapat dikenai pajak 60%, dikategorikan sebagai “penghasilan rahasia.”

- Belum ada pajak kekayaan atau warisan khusus untuk kepemilikan crypto.

Selain itu, berdasarkan informasi seorang trader crypto di X, per Juli 2025, bursa global Bybit mulai menerapkan Pajak Barang dan Jasa (Goods and Services Tax/GST) sebesar 18% untuk semua layanan terkait crypto bagi pengguna di India. Kebijakan ini mengikuti klarifikasi dari pemerintah India yang menyatakan bahwa semua platform crypto yang beroperasi di India atau melayani pengguna India wajib:

- Memungut GST sebesar 18% atas biaya layanan seperti trading, staking, penarikan, penyetoran, swap, dan biaya platform lainnya.

- Terdaftar di bawah hukum GST India dan melaporkan aktivitas pengguna ke otoritas terkait.

Meskipun tidak secara langsung memengaruhi keuntungan trading, GST ini menambah lapisan biaya tambahan saat menggunakan platform crypto. Dengan diterapkannya kebijakan ini, hampir semua layanan yang ditawarkan platform crypto kepada pengguna India kini dikenakan pajak tambahan.

Bagi para trader dan investor, hal ini berarti biaya operasional yang lebih tinggi dan margin keuntungan yang lebih tipis, terutama bagi mereka yang aktif menggunakan berbagai fitur dan layanan.

Pelaporan dan Kepatuhan Pajak Crypto di India

Tidak hanya tarif pajaknya yang cukup tinggi, di India, setiap orang wajib melaporkan penghasilan dari crypto ke Departemen Pajak Penghasilan (Income Tax Department) melalui formulir ITR-2 untuk individu dan ITR-3 untuk pelaku usaha. Sejak tahun 2023, pelaporan ini dilakukan melalui bagian khusus bernama “Schedule VDA” yang mencatat semua keuntungan dari aset digital.

Pengguna harus mencatat setiap transaksi, termasuk tanggal, jumlah, dan nilai dalam rupee—biasanya menggunakan aplikasi atau dompet crypto. Batas waktu pelaporan bagi individu adalah 31 Juli, sedangkan bisnis yang menjalani audit memiliki waktu hingga 31 Oktober, berdasarkan tahun pajak yang berakhir pada 31 Maret.

Jika melewati tenggat, denda bisa mencapai ₹10.000 (Rp1,8 juta) hingga ₹2 lakh (Rp37 juta), dan pihak pajak bisa melakukan pemeriksaan lebih lanjut serta menjatuhkan sanksi tambahan.

Masa Depan Pajak Crypto di India

Pajak crypto di India diperkirakan akan mengalami perubahan setelah tahun 2025. Mulai April 2026, sesuai aturan dalam Anggaran 2025, semua bursa crypto diwajibkan untuk melaporkan detail lengkap setiap transaksi pengguna ke pemerintah. Langkah ini akan membuat semakin sulit bagi siapa pun untuk menyembunyikan aktivitas crypto mereka.

Mengutip laporan Coinfomania, pemerintah India masih memilih tarif pajak tinggi sebagai cara untuk mengurangi risiko dan menjaga kontrol. Namun, ada kemungkinan kebijakan ini akan dilonggarkan jika negara-negara lain mulai menerapkan pajak crypto yang lebih ringan.

Sebagian masyarakat berharap adanya penurunan tarif atau kompensasi atas kerugian, tapi untuk saat ini, pemerintah masih berencana mempertahankan pajak tinggi dan pengawasan ketat terhadap seluruh aktivitas crypto.

Kesimpulan

Tahun 2025 menandai fase baru dalam regulasi crypto global, di mana banyak negara mulai memperjelas posisi hukumnya terhadap aset digital. Di Amerika Serikat, pengesahan GENIUS Act memberi kerangka hukum jelas bagi stablecoin berbasis dolar, mendorong adopsi yang lebih luas oleh sektor keuangan. Inggris melalui FCA, memperkuat peran regulator dengan pengawasan terhadap berbagai aktivitas kripto lewat undang-undang baru.

Dubai, lewat VARA, mengambil pendekatan pro-crypto dengan regulasi khusus yang mendorong inovasi sambil menjaga integritas pasar. Jepang mulai berencana untuk melonggarkan beban pajak crypto dan memperkuat status hukum stablecoin, berupaya menjadikan negara tersebut pusat aset digital di Asia.

Sebaliknya, India tetap menerapkan pajak tinggi dan kewajiban pelaporan ketat, yang justru membatasi pertumbuhan sektor kripto domestik. Kelima regulasi ini menunjukkan bahwa crypto kini memasuki era regulasi aktif.

Disclaimer: Semua artikel dari Pintu Academy ditunjukkan untuk tujuan edukasi dan bukan merupakan nasihat keuangan.

Referensi:

- Bolder Group. A Breakdown of Key Global Crypto Regulations in 2025. Diakses pada 16 Oktober 2025

- Chainalysis. APAC Crypto Adoption Accelerates with Distinct National Pathways. Diakses pada 16 Oktober 2025

- Coinfomania. Crypto Taxation in India: A Complete Guide. Diakses pada 16 Oktober 2025

- Cointelegraph. From 55% to 20%? How Japan plans to fix its crypto tax rules. Diakses pada 16 Oktober 2025

- Norton Rose. The UK regime for cryptoassets: draft rules and legislation. Diakses pada 16 Oktober 2025

- Onkar Singh. Crypto Tax in India: How Much You Actually Keep in 2025. Diakses pada 16 Oktober 2025

- State Stree. GENIUS Act explained: What it means for crypto and digital assets. Diakses pada 16 Oktober 2025

- Sean Michael Kerner. GENIUS Act explained: How it will affect the crypto industry. Diakses pada 16 Oktober 2025

- World Economic Forum. The GENIUS Act is designed to regulate stablecoins in the US, but how will it work? Diakses pada 16 Oktober 2025

Bagikan

Artikel Terkait

Lihat Aset di Artikel Ini

Harga BTC (24 Jam)

Kapitalisasi Pasar

-

Volume Global (24 Jam)

-

Suplai yang Beredar

-